NHKで人気だったテレビドラマ「これは経費で落ちません」

多部未華子さんとジャニーズウエストで大人気の重岡大毅くんの演技がとても上手で毎回ハラハラドキドキ楽しく見ていたかたもいらっしゃるのではないでしょうか。

東京03角田も参加、多部未華子「これは経費で落ちません!」DVDボックス発売https://t.co/2rvo4C29QM pic.twitter.com/yXnvntoVJg

— お笑いナタリー (@owarai_natalie) October 3, 2019

さて、実際のフリーランスにしてみれば、どんな費用が経費に落ちるのかな?

と、思われたこと、ありますよね。

実際に、税理士事務所に働くスタッフの方にもイタンビューしてまとめましたので、参考にしてみてください。

やよいのクラウド確定申告ソフトを試してみる

\青色は初年度0円!白色はずっと0円!/

フリーランスではどのようなお金が経費に落ちるの?

経費に落ちるものの定義は?

まず、経費に落ちるものの定義は当たり前ですが、「事業のために使ったお金」になります。

売上を上げるために仕入れたものであったり、それに対して直接使ったお金と、間接的に必要になったもののお金とをあわせたものになります。

具体的にご説明しますと、例えば美容雑誌ライターのフリーランスさんの場合。

美容雑誌を作成するために、主婦を集めてスタジオで座談会を開催します。その際に必要だったスタジオ利用料は既に支払済み。さて、座談会の時に昼食とお菓子と飲み物を一緒に置いておきます。

これは打ち合わせの時の会議費として取り扱うのが妥当でしょう。

さて、このライターフリーランスさんが、自宅に帰る際に自分用にお菓子を買って帰りました。

これはもちろん経費にはなりません。

つまり、経費に落ちないものは「事業のためではなく自分のために使ったお金」になります。

上記の例からわかるように、同じお菓子であっても、経費になるものとならないものがあるということです。

やよいのクラウド確定申告ソフトを試してみる

\青色は初年度0円!白色はずっと0円!/

一般的に使われる基本の経費

どれが経費に落ちるかわかった次は経費にはどのような分類があるかを見てみましょう。

必ずしもこの経費の項目を使わなければならないという訳ではなく、基本の経費項目なので、必要だと思った経費は作ってしまっても構いません。(下記、「こんな経費項目を作っても大丈夫!」を参照ください。)

こちらに記載するのはあくまでも「一般的」に使われているものになりますので、参考までに確認ください。

広告宣伝費

事業の広告や宣伝のために使った費用です。

例えば自分のHP作成費用や、プレスリリース配信費用、雑誌への掲載費用など。得意先へのお年賀タオルなどもこちらに入ります。

運賃

宅急便の郵送料や郵便などの費用です。赤帽などもこちらになります。

手数料・支払手数料

銀行の時の振込手数料などです。

図書印刷費

仕事に関わる関連書籍を購入した場合に計上します。例えばイラストレーターさんがイラストの研究用に購入した漫画は経費に入りますが、自分で読むための漫画は経費に落ちません。

事務消耗品費

文具代や用紙代、インク代、事務所用トイレットペーパーなど文字通り事務用品と消耗品です。

地代家賃

家賃は基本的に賃貸で住んでいる自宅の仕事用の面積部分だけ経費に落ちます。

自己所有物件(持ち家)の場合は、建物の減価償却費や固定資産税、住宅ローンの金利などが経費の対象となります。ただし、住宅ローン控除をされているかたは経費として計上するよりも、住宅ローン控除で控除を受けた方がお得な場合がありますので、詳しくは税理士さんへ相談ください。

また、仕事にだけ利用してる駐車場代金などは全額経費に落ちます。

やよいのクラウド確定申告ソフトを試してみる

\青色は初年度0円!白色はずっと0円!/

水道光熱費

こちらも地代家賃と似ていますが、自宅が仕事用と一緒の場合は仕事用に使っている部分のみ経費に落ちます。

租税公課

収入印紙や各種区役所等で出した証明書類などです。

減価償却費

パソコンや機械など、資産を購入した際に、毎年計上される費用です。

原則10万円以上の資産、もしくは法定耐用年数(税務署のHP参照)が1年以上のものを購入した場合は、一度に費用に計上をするのではなく、「減価償却」といって少しずつ資産から費用として減らしていきます。

10万円以上~20万円未満の場合は処理の方法が3つに分かれ、選ぶことが可能です。(処理の方法はここでは割愛します。)

20万円以上~30万円未満の場合は処理の方法は2つに分かれ、こちらも選ぶことが可能です。(処理の方法はここでは割愛します。)

接待交際費

得意先さんと会食をした際の飲食代や、お客様への手土産代、お中元・お歳暮などが費用に入ります。

また、接待ゴルフのプレー代金やそこに行くまでの交通費も接待交際費に入ります。

旅費・交通費

移動手段の電車代、タクシー代、駐車場代、飛行機代、バス代、出張費などです。

通信費

携帯電話代、インターネット代などです。家の電話がある場合は地代家賃と同じように仕事として使っている部分のみ按分します。

会議費

お客さんとの会議などの時に使用した場所代や昼食代などがこの経費にあたります。

また、フリーランスがひとりで仕事をする場合の飲み物代は経費になります。

よく、カフェなどにいって仕事をされること、ありますよね?そういった場合は「場所代」という意味も含めて経費にすることが可能です。この際に食べ物やスイーツを頼んだりするとそれは経費になりにくいです。そこまでいくと、嗜好品ではないか?という判断も出てくるからです。ここは少しグレーですが、ほどほどにしましょう。

研究費

仕事上の研究や視察を目的にした飲食代に関しては経費におちます。例えば、料理研究家の人やフードライターの仕事をしている場合に、どこかへご飯を食べにいった、なんて時はそれ自体仕事に必要な経費とみなされます。

それ以外にも、例えば玩具ライターの人が玩具を購入した場合もそれは経費になります。自分のためにフィギュアを購入した、なんてことになるとそれは経費でおちません。

車両関連費

車が事業用であればガソリン代や車の洗車代、タイヤ代などをこの費用に入れます。

車を家用と兼用されている場合はこちらも案分して費用に入れます。

保険料

事務所や店舗の損害保険料や事業に使っている自動車保険料、従業員がいる場合の社会保険料などは経費にすることができます。しかし、経費にならないものもあります。それは、

フリーランスさん自身や家族の生命保険料、地震保険料、社会保険料(国民健康保険・国民年金)、家用の自動車保険料などです。

これらの経費にならない保険料は一部所得税から直接引かれるものもありますので、確定申告まで、領収書をきちんととっておくことが必要です。

雑費

その他、あらゆる経費にあてはまらなさそうなものを雑費に入れます。

先ほども記載しましたが、必要だと思った経費は作ってしまっても構いません。(下記、「こんな経費項目を作っても大丈夫!」参照。)

やよいのクラウド確定申告ソフトを試してみる

\青色は初年度0円!白色はずっと0円!/

福利厚生費(経費になりづらい)

フリーランスの場合は福利厚生費は経費になりにくいといわれています。法人の場合は経費に落ちる項目で見てみると、例えば、健康診断の費用やスポーツジムの会費、残業時の食事代、社員旅行の費用、被服費などです。

福利厚生費のそもそもの目的は「従業員の福祉向上を目的とした支出」となりますので、従業員を雇ってないフリーランスには福利厚生費はない、という税務署の考え方があるのです。

ただ、税務署員の考え方であって、「税法上」では具体的な定めや定義はないのが現状です。

ですので、経費にしてOKという税理士さんも存在するので混乱しがちでしょう。

ただ、実際にフリーランスに税務調査が入った場合は福利厚生費は一つの調査ポイントとなっているわけです。

ですので、オススメしたいのは、福利厚生費という項目を使わず違う経費で落とせるものは落とす、ということです。例えば、先ほどあげた「社員旅行の費用」ですが、フリーランスは個人事業主なので、社員旅行はありませんよね。プライベート旅行は経費におちません。ただ、

・取材のために行く旅行

・商品の買い付けのための旅行

・視察のための旅行

上記は、旅費交通費にて経費に落ちるわけです。

また、「スポーツクラブの会費」でいくと、健康維持・増進のために半分だけ経費に落ちる可能性はあります。

(※ここもちょっとした争点にはなりえますので、注意が必要です。)「健康診断の費用」は、健康診断後により病気が見つかって治療が行われた場合は確定申告時の「医療費控除」で加味されます。

以上のように、複雑ではありますが、費用に落ちるケースもありますので、あえて危険は経費項目を使わないことをお勧めします。

経理の方法の本の中身

こんな経費項目を作っても大丈夫!

以上が様々な経費項目の簡単な説明になります。

因みに、上記の中に経費項目がない場合どうしたらよいか?というと、常識の範囲内で自分で作ってしまっても構いません。

例えば、スタイリストさんで洋服自体が商売で購入することがあると思います。そのために「衣装費」というものを作っても大丈夫です。

これでいいのかな?と迷った場合は税理士さんやお近くの税務署で聞いてみてくださいね。

フリーランスになりたてのあなた。とっておく経理書類はコチラ!

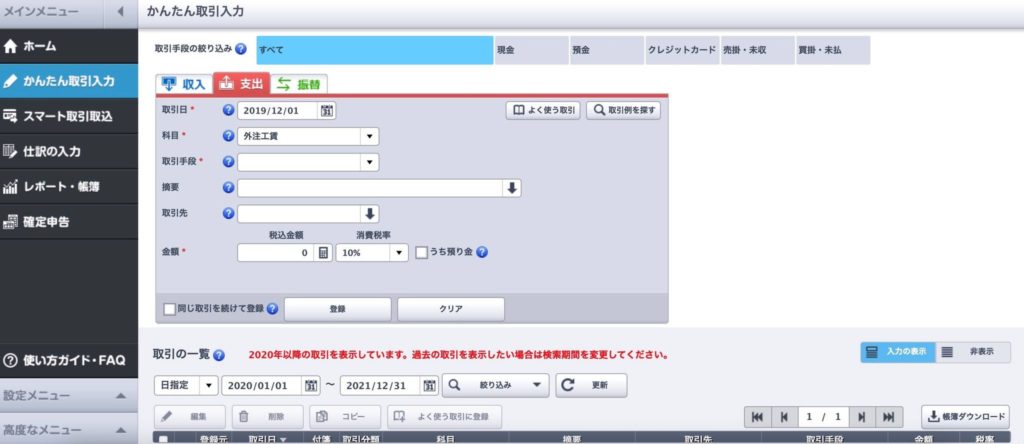

確定申告はスマホでもできる弥生のクラウド確定申告ソフトがおすすめ

やよいの青色申告オンライン、やよいの白色申告オンラインを使えば、経理がわからない初心者でも簡単に確定申告ができると大好評です。

「確定申告作業がいつも3時間程度で終わる!」

「溜めていた帳簿の入力が初心者でも3日で終わった!」

その他、弥生の利用者からは次のような喜びの声が聞かれます。

- 必要な手順をわかりやすく表示してくれるので、初めての確定申告でもスムーズにできた!

- 仕訳を自動でやってくれるので簿記の知識がなくても簡単に入力できた!

- 通帳のデータを取り込めるので記入の手間が省ける!

- 領収書をスキャンしたら自動で仕訳してくれるので時間の節約になる!

- 作業時間が大幅に減少し、本業にも集中できる!

- スマホからも帳簿がつけられるのは助かる!

- 弥生はMacにも対応しているのが嬉しい!

- 確定申告を税理士に頼まなくてよいので節約できる!

↓こちらが弥生の入力画面です

↓必要項目を入力すると自動で振り分けてくれます。

領収書データもスマホで取り込める!

↓領収書をスキャンすると、自動で取り込んで仕訳してくれます。

クラウド保存なのでスマホがあればどこでも作業が可能。バージョンアップも不要で、常に最新バージョンが利用できます。

青色申告オンラインが今なら初年度無料!白色申告ならずっと無料!

青色は初年度0円!

白色申告はずっと0円!

「初年度無償キャンペーン」として2021年3月15日までのお申込みであれば、年間8000円(税別)の「青色申告オンライン・セルフプラン」が1年間無料でご利用になれます。

また、「白色申告オンライン・フリープラン」であれば、ずっと無料です。

無料だからといって機能に制限があるわけではありません。

両プランともすべての機能が利用でき、確定申告書も無料で作成できるのです。

気になる方はぜひ無料期間を利用して弥生をお試しください!

クラウドだからスマホで簡単操作!インストールも不要

やよいの青色申告・白色申告オンラインは、クラウド保存になります。

パソコンに縛られることもなく、スマホで簡単に操作できるのです。

- スマホから簡単に帳簿付けができるので、空き時間を有効活用できる

- スマホで領収書をスキャンするだけで自動入力、仕訳をしてくれるので時短になる

- クラウドだからスタッフにも作業を手伝ってもらいやすい

- データはクラウドに自動保存してくれるので安心

弥生のクラウドを使うことで、確定申告の「難しい」「面倒」「時間がかかる」といった悩みを解消してくれます!

今なら「青色申告オンライン」が1年間無料。「白色申告オンライン」ならずっと無料です。