コロナ感染拡大によって、大きなダメージとなった事業者に対して設けられた持続化給付金。入金されたのは良いけれど、次に疑問なのがこの給付金の会計処理ではないでしょうか。

給付金は所得税の申告に必要なのか?

仕訳の方法は?

消費税はかかるのか?

この記事では、個人事業主(フリーランス)対象で持続化給付金の会計処理方法を経理コンサルタント監修の元、わかりやすく解説いたします。

目次

持続化給付金の会計処理の方法

まずは個人事業主が持続化給付金が入金された後にやらなければいけない会計処理方法と注意事項を説明していきます。

事業所得の雑収入で消費税は非課税

持続化給付金の会計処理の特徴は主に下記の3つになります。

●所得税の対象になる

●消費税は非課税対象である

会計処理方法は給付金の特性によって変化します。

今回の持続化給付金がどういうものだったかというと、売上が半分以上減少した事業の収入を補填するためのお金として給付金が給付され他ので売上と同じく収入に計上されます。

注意!雑所得ではなく事業所得の雑収入で処理!!

まず、持続化給付金は事業所得です。

勘定科目は売上ではなく「雑収入」ですが、所得税の確定申告の際の所得の項目はあくまでも「雑所得」ではなく「事業所得」です。

雑収入を雑所得と間違えてしまう方がいるので、名前は似てますが、間違えないでください。また、後半に詳しく説明します。

雑収入としての帳簿記入の仕方

具体的に持続化給付金が入金されたときの仕訳はこちらになります。

左から、借方勘定科目が「普通預金」ですが、口座に入金された場合、この科目になります。金額は入金された金額をそのまま入力してください。

貸方勘定科目は「雑収入」です。所得税の項目の「雑所得」とは違いますので注意してください。そして、金額は同じ金額を入れます。摘要には持続化給付金と忘れないように内容を記してください。

また、端数分(10万円以下)を後日入金された場合も金額以外は同様の仕訳になります。

持続化給付金は消費税の課税対象外

消費税の課税事業者である場合、通常の雑収入では消費税込みで会計ソフトへ登録するところかと思いますが、持続化給付金は消費税の課税対象外となります。

内容としては、「不課税」という種類になります。

不課税とは

「不課税」とは、消費税が課税される4つの要件に当てはまらないものになります。

①1.国内において行われる取引

②事業者が事業として行う取引

③対価を得て行う取引

④資産の譲渡、貸付け又は役務の提供

一般的には、寄付や贈与などが不課税取引になりますが、今回の給付金の特性上「消費」という観点には当てはまらない取引になるため、不課税扱いになったのではと考えられます。

確定申告表の書類にはどのように反映されるのか?

では、実際確定申告表ではどの部分に持続化給付金の金額が反映されるでしょうか?

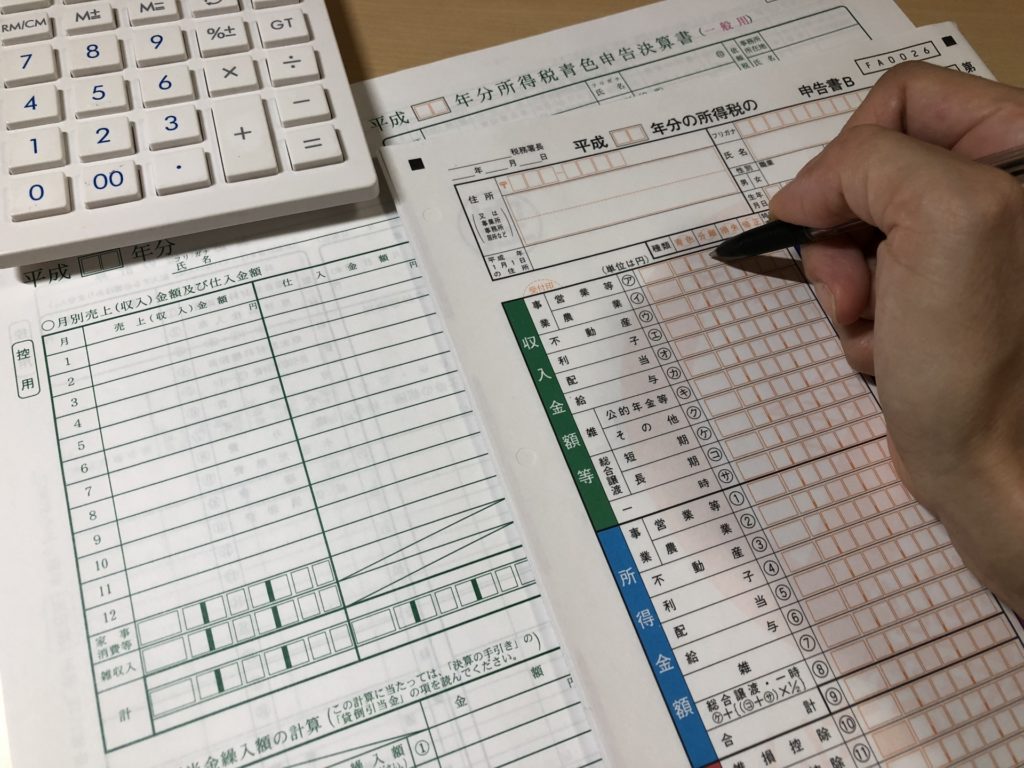

白色申告書の収支内訳書の場合

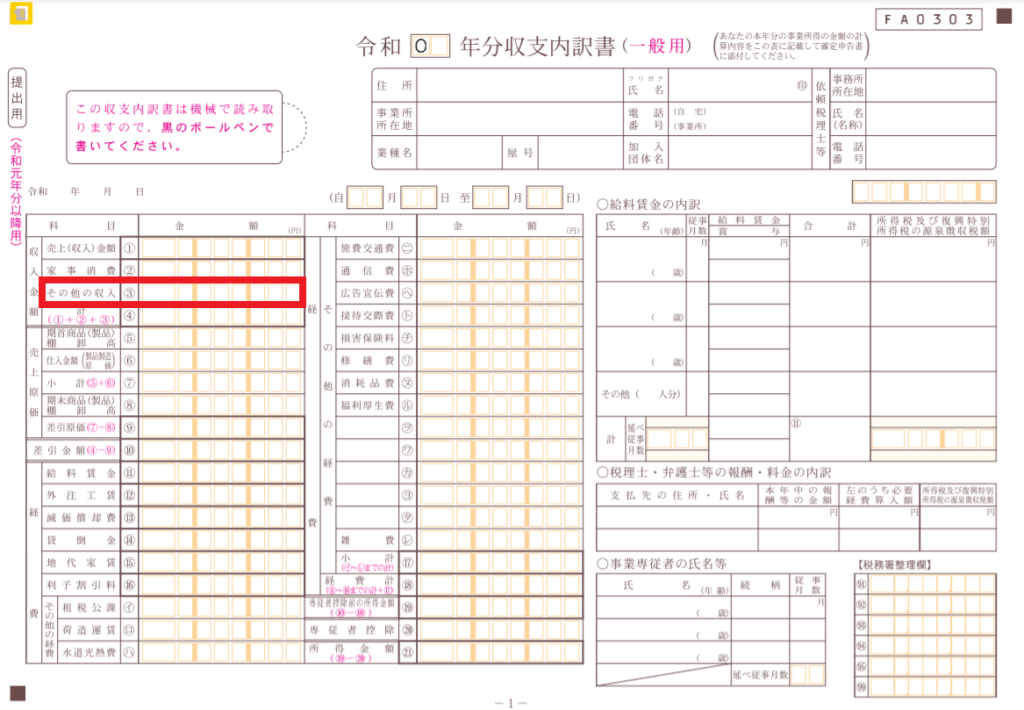

まずは、白色申告書の「収支内訳書」です。

下記画像の通り、その他の収入に入力してください。

会計ソフトを利用した場合は、上記のその他の収入の部分に持続化給付金の分の金額が反映されるはずです。

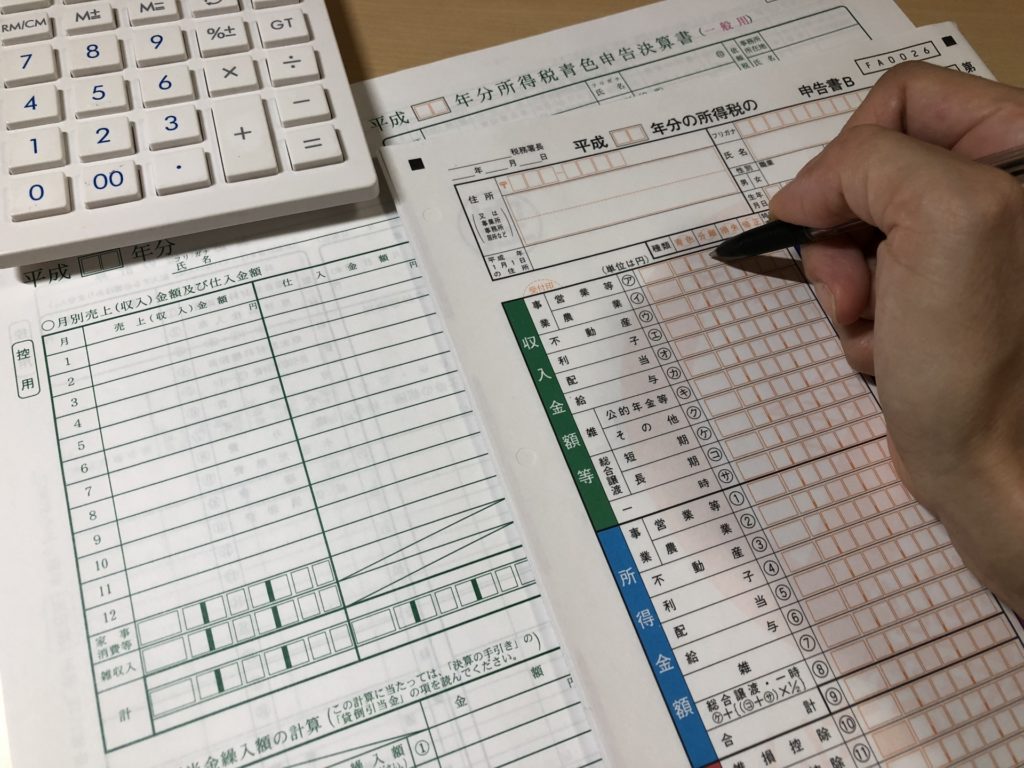

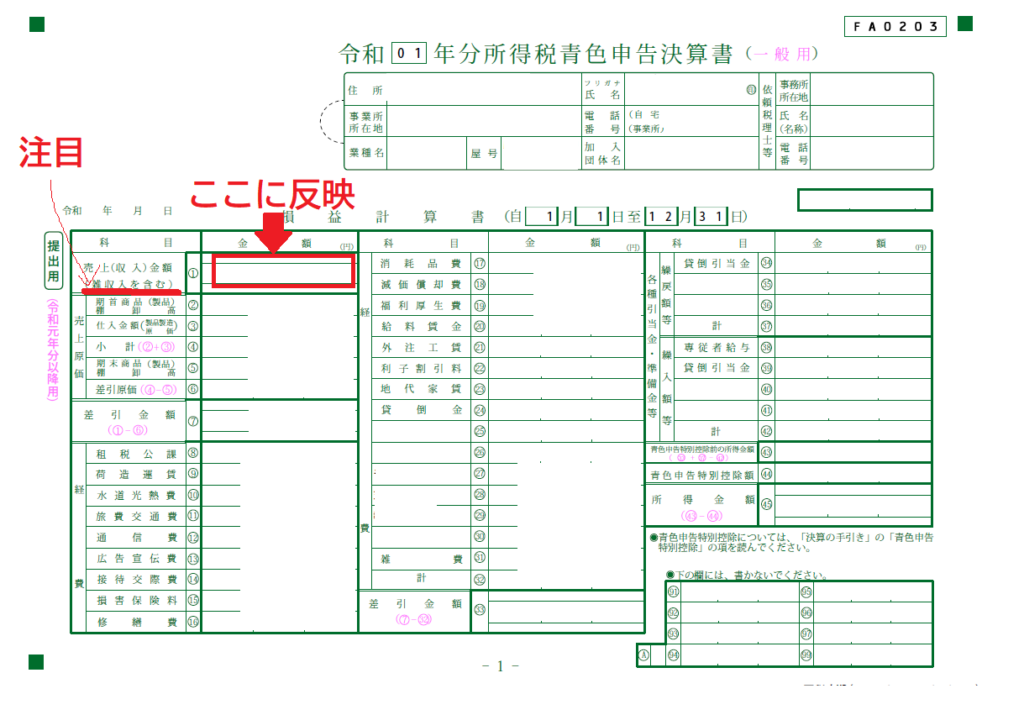

青色申告書の所得税青色申告決算書の場合

下記の画像の通り、注目の部分を見ていただくとわかるのですが、売上(収入)金額には雑収入を含んでいます。ですので、赤枠部分に反映させてください。つまり、全ての売上の金額に含まれます。

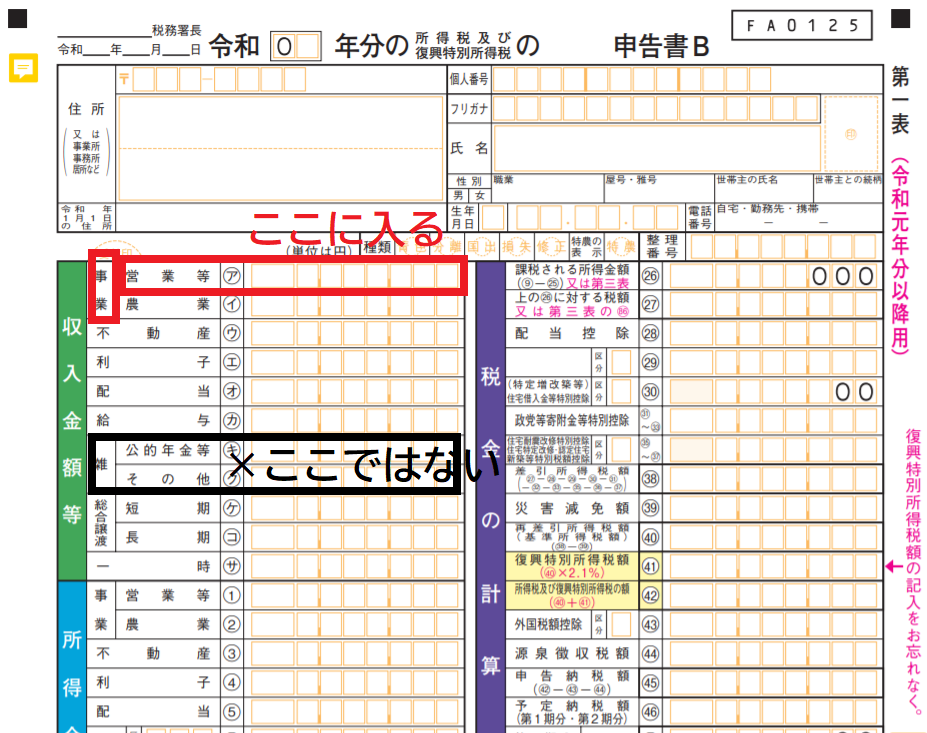

確定申告表は事業の営業等に反映される

最後に、持続化給付金の入金分が所得税の確定申告書のどこに反映されるかというと、下記の画像の通りです。

はじめにもお伝えしましたが、

事業収入の営業等の部分に売上が反映されますので、ここに持続化給付金の雑収入も入る形になります。

黒い部分の「雑所得」ではありませんので、間違えないように入力してください。雑所得は営業外の所得となりますので、全く違う所得になってしまいます。

経費で差し引けるのか?

では、今期の売上が持続化給付金のみで100万円であり、通常の費用が90万円だった場合は経費をこの持続化給付金からマイナスできるのか?というと、引くことが出来ます。

前にも書きましたが、売上100万円と同じ扱いになりますので、事業用の経費であれば引くことが可能です。この場合は100万円ー90万円=10万円が所得の金額になります。

まとめ

おさらいですが、持続化給付金の経理処理は「事業所得の雑収入」で「所得税は課税対象」「消費税は非課税」です。

通常の売上処理と同じ方法ですが、消費税だけ非課税なので、是非確認してから確定申告に反映させてください。

個人事業主(フリーランス)の会計処理には青色申告と白色申告のどちらにも対応できる弥生会計がオススメです。

オンラインで利用できる為、PCのみならずスマホからでも入力できるので、ちょっとした会計処理も片手間で行うことができるのでオススメです。

確定申告はスマホでもできる弥生のクラウド確定申告ソフトがおすすめ

やよいの青色申告オンライン、やよいの白色申告オンラインを使えば、経理がわからない初心者でも簡単に確定申告ができると大好評です。

「確定申告作業がいつも3時間程度で終わる!」

「溜めていた帳簿の入力が初心者でも3日で終わった!」

その他、弥生の利用者からは次のような喜びの声が聞かれます。

- 必要な手順をわかりやすく表示してくれるので、初めての確定申告でもスムーズにできた!

- 仕訳を自動でやってくれるので簿記の知識がなくても簡単に入力できた!

- 通帳のデータを取り込めるので記入の手間が省ける!

- 領収書をスキャンしたら自動で仕訳してくれるので時間の節約になる!

- 作業時間が大幅に減少し、本業にも集中できる!

- スマホからも帳簿がつけられるのは助かる!

- 弥生はMacにも対応しているのが嬉しい!

- 確定申告を税理士に頼まなくてよいので節約できる!

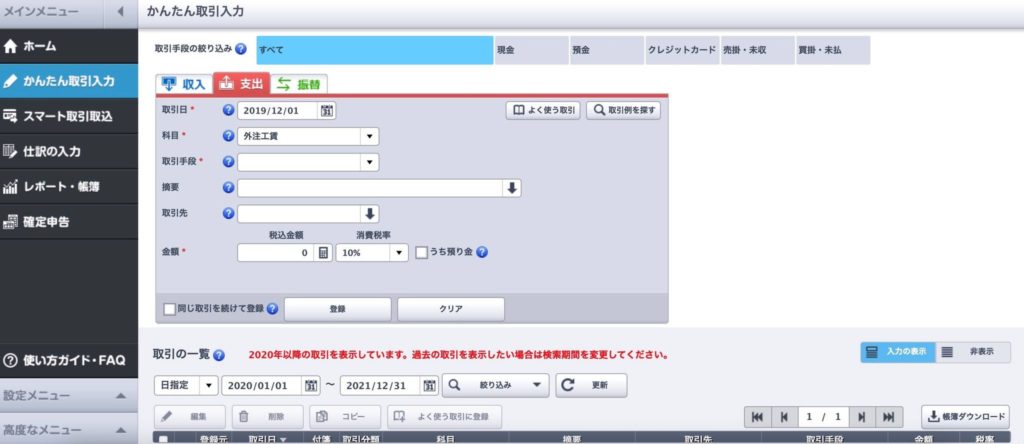

↓こちらが弥生の入力画面です

↓必要項目を入力すると自動で振り分けてくれます。

領収書データもスマホで取り込める!

↓領収書をスキャンすると、自動で取り込んで仕訳してくれます。

クラウド保存なのでスマホがあればどこでも作業が可能。バージョンアップも不要で、常に最新バージョンが利用できます。

青色申告オンラインが今なら初年度無料!白色申告ならずっと無料!

青色は初年度0円!

白色申告はずっと0円!

「初年度無償キャンペーン」として2021年3月15日までのお申込みであれば、年間8000円(税別)の「青色申告オンライン・セルフプラン」が1年間無料でご利用になれます。

また、「白色申告オンライン・フリープラン」であれば、ずっと無料です。

無料だからといって機能に制限があるわけではありません。

両プランともすべての機能が利用でき、確定申告書も無料で作成できるのです。

気になる方はぜひ無料期間を利用して弥生をお試しください!

クラウドだからスマホで簡単操作!インストールも不要

やよいの青色申告・白色申告オンラインは、クラウド保存になります。

パソコンに縛られることもなく、スマホで簡単に操作できるのです。

- スマホから簡単に帳簿付けができるので、空き時間を有効活用できる

- スマホで領収書をスキャンするだけで自動入力、仕訳をしてくれるので時短になる

- クラウドだからスタッフにも作業を手伝ってもらいやすい

- データはクラウドに自動保存してくれるので安心

弥生のクラウドを使うことで、確定申告の「難しい」「面倒」「時間がかかる」といった悩みを解消してくれます!

今なら「青色申告オンライン」が1年間無料。「白色申告オンライン」ならずっと無料です。