サラリーマンの時は所得税が自動的に給料からマイナスされ、払っているという感覚もないまま過ごしていたかもしれません。

フリーランスになると、自分自身で所得税を支払わなくてはなりません。

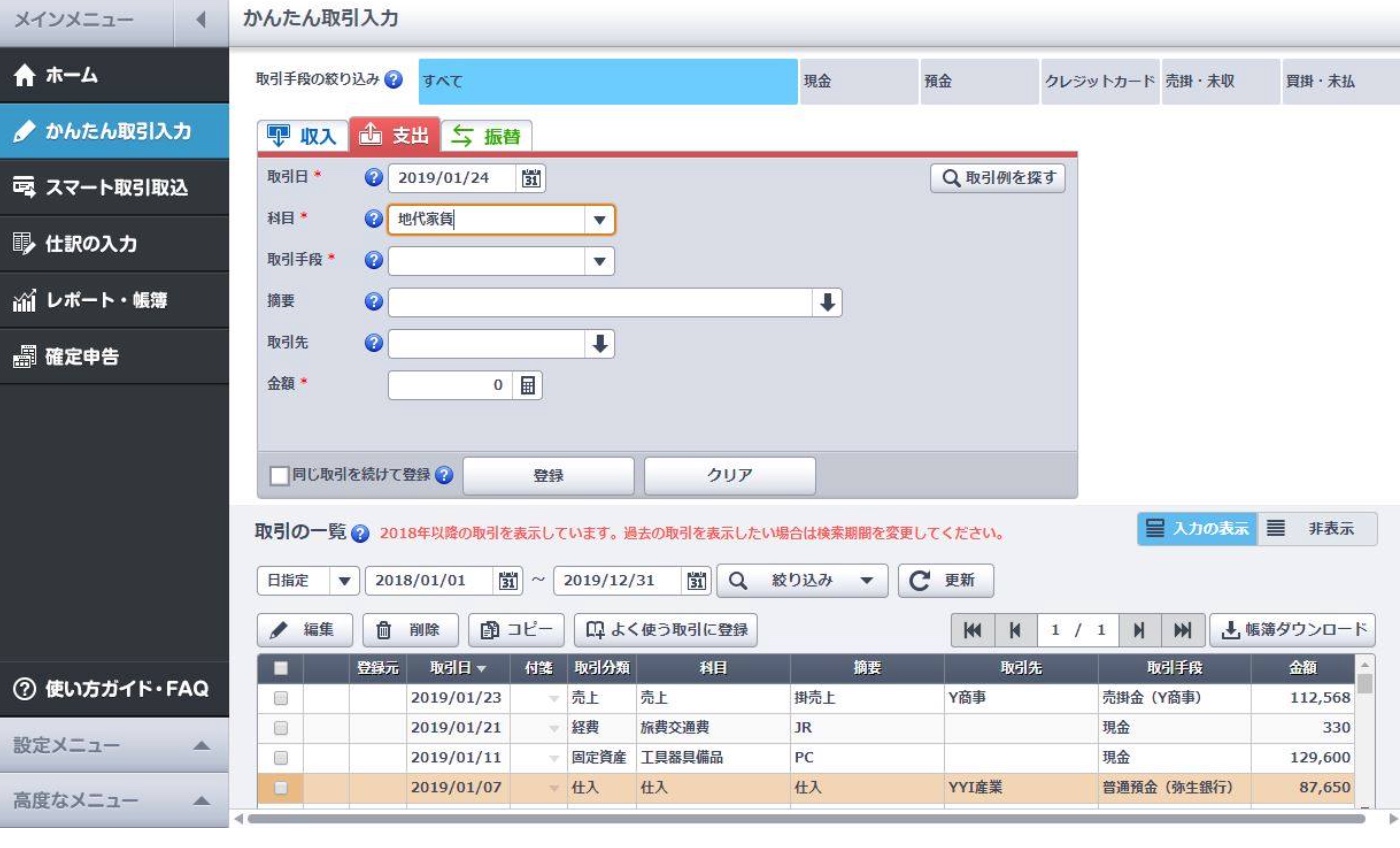

自分の収入に対する所得税を確定させる手段のことを「確定申告」といいます。

簡単に説明すると、1月1日~12月31日までの所得などを税務署に申告し、税金の納付や還付を行う手続きのことです。

目次

フリーランス が確定申告を提出しないとどうなる?

確定申告の提出をしなかった場合、遅れた場合はどうなるの?

続いて、所得があるのに確定申告をしなかった場合にどうなるかについてお伝えします。

所得税の無申告や期限後申告にはペナルティ・罰金がかかります。

- 延滞税

延滞税は、納付期限までに税金を納付しなかった場合に課される税金です。

間違えがちなのが、3月15日までに申告書を提出したら安心してしまうことです。申告書の提出期限と同じ日程の3月15日までに納付まで完了させてください。

申告を期限までにしていたとしても、納付が遅れれば、延滞税は課されます。

延滞税の計算方法

http://www.nta.go.jp/taxes/nozei/entaizei/keisan/entai.htm

②無申告加算税

無申告加算税は、申告期限までに申告しなかった場合に課される罰金です。

・原則は納める所得税が50万円までの部分は15%、50万円を超える部分は20%の無申告加算税が課されます。

・自主的に期限後申告した場合は、納める所得税の金額にかかわらず5%の無申告加算税が課されます。

・税務調査の事前告知があり、その告知から税務調査を受ける前までに自主的に期限後申告した場合は、納める所得税が50万円までの部分は10%、50万円を超える部分は15%の無申告加算税が課されます。

③重加算税

重加算税は悪質な隠ぺいまたは偽装があったと認められたときに課される罰金です。

申告していた場合は35%、無申告の場合は40%のペナルティが課されます。

※無申告や期限後申告のペナルティではありませんが、期限内申告をしていても、申告内容に間違いがあった場合は、過少申告加算税が課される可能性があります。

申告をしなければならない人が無申告の場合に課されるペナルティは、罰金だけではありません。最悪の場合は、刑事罰を受ける可能性もあります。気づいたらすぐに自己申告するのがベターです。

確定申告をするときの基本

確定申告に関して色々とネットでも情報が錯そうしています。よく、フリーランスの人にとって確定申告は必要ではない人もいる、というブログなどを拝見しますが、その理由は下記によるものです。

専業のフリーランスの場合

収入―経費=所得

所得が38万円以下だと確定申告が必要ない

→誰でも38万円の所得控除(基礎控除)があるからです。また、このほかにもその他の控除があり、例えば生命保険料の支払がある場合などはその金額も計算されて控除の一部にプラスされますので、その分だけ収入額も増えます。

副業のフリーランスの場合

サラリーマンやバイトをしながら給与収入も受けている場合、給与以外の所得金額が20万円以下なら確定申告が必要ありません。

→こちらは原則1か所からだけ給与の支払いを受けていることが条件となります。

これだけを見ていると申告しなくていいんだ!って、思いますよね。

しかし、現実的には所得が0円、赤字の場合も申告した方がよいです。理由はこんな理由が挙げられます。

確定申告を0円でもすべき理由

◇住民税を別で申告する必要性が出てくるから

住民税は基本的に所得の金額を元に計算します。所得税の申告書を提出すると住民税も申告したことになるのです。ですので、もし確定申告をしなかった場合に、結果的に住民税の申告をすることになるので同じように手間はかかりますし、住民税の申告を忘れてしまう可能性があります。

もし、住民税が未申告ですと、国民健康保険料を決める時に、前年所得が一定基準以下の世帯の場合でも、均等割(所得金額の大小にかかわらず一定額を納める税金のこと)の軽減が適用されませんし、高額療養費の自己負担限度額の負担区分が上位区分で判定されてしまいますので、かなり損をすることになります。

◇非課税証明書を発行してもらうことができない

非課税証明書は児童手当の申請や公営住宅の使用料の減免、国民健康保険税や国民年金保険料の減免手続や免除手続きに必要な書類ですが、この減免や申請を受けたくても発行してもらうことができません。

◇確定申告をすることで税金が返ってくる場合がある。

既に収入から源泉徴収されている収入がある場合に関しては既に支払った税金が戻ってくる場合があります。

◇青色申告の損失の繰越や青色申告特別控除を受けることが出来る

損失があった場合に3年間繰り越すことが出来ることと、最大65万円の青色申告特別控除を受けることが出来ます。

◇株式等の譲渡損失の繰越控除を受けるためには確定申告が必要になります。

◇銀行の融資を受ける場合に確定申告書等の提出が求められる場合があります。

まとめ

確定申告の基礎知識をまとめてみました。確定申告は税務署への提出書類の話ですが、住民税や国民健康保険などとも密接に絡んでいます。絡んでいるのに、税務署と市区町村は別の組織のため、情報が入ってこない可能性がありますので、是非情報収集をして、損がないように気を付けることが大切です。